宝くじが高額当選した時に贈与税をゼロ円で分ける方法【保存版】

もしも宝くじで5億円があたったら何をしようかな!?

宝くじの高額当選には夢が膨らみますね!

広い家、高級外車、豪華客船に乗って世界一周旅行、高級レストラン、高級ブランドの洋服やアクセサリー・・・自分が欲しいものすべて買いたい!または、堅実に老後のために貯金するという方も多いかも知れません。さらに、ご家族やご両親へプレゼント、金銭的なサポートをしたいと考える方も多いのではないでしょうか。

高額当せんで気をつけるべき税金は、主には「贈与税・相続税」です!

「所得税や住民税」の心配は不要です。

もしかしたら、親孝行のため「自分をここまで育ててくれた両親に1億円ずつプレゼント!」という方もいるかも知れません。

しかし、ちょっと待ってください!これはかなり大変なことがおきます!

一度ご自身が受けとった高額当せん金は、ご自身の財産となります。受け取った理由が宝くじであっても、受け取ってしまえば仕事で働いてもらった給与も、宝くじの当せん金も全く同じ扱いになり、ご自身の財産です。日ごろの働いて貯めたお金を誰かに贈与をすると贈与税がかかるのと一緒で、宝くじの高額当せん金をもらってご自身の口座に入れてしまうと誰かに贈与をする場合には税金がかかるのです。

実は、贈与税は税率が高いので、せっかく誰かに1億円をあげても手元には半分しか残りません。贈与税の対象は、ご両親だけでなく、奥様やお子さん、恋人や他人であっても同じ税率になってしまいます。

一生に一度あるかないかの宝くじの高額当せん。

ここでは、もしもあなたに幸運の女神が舞い降りたときのために、当せん金を損させない注意点を解説していきます。

1.宝くじと一緒に考える「所得税」「住民税」「相続税」「贈与税」の4つ税金

まず、宝くじは例え5億円当選したとしても対象となる税金がないため、当せん者は丸々もらうことができます。宝くじは「当せん金付証票法」という法律に基づいて運営されており、「所得税」の取り扱いについては、この法律内に記載があります。これを基準として住民税・相続税・贈与税の税金について確認していきます。

1-1.実は宝くじ購入時にすでに支払っている税金がある

実は宝くじを購入する時に、販売元である各自治体に対して収益金を支払っています。年末ジャンボなど1枚300円の宝くじでは約40%の120円の収益金を支払うことになります。購入者は知らないうちに税金を納めていることになりますね。つまり、購入した時点で税金を支払っているため、当選した際には非課税となります。当選した金額をすべて自由に利用することができます!まさに宝くじは夢を買うものですね!

図1:宝くじの収益割合

1-2.法律で定められている「所得税の非課税」

宝くじのルールを定める「当せん金付証票法」では、13条に当せん金の税金について触れられています。

「第13条 当せん金付証票の当せん金品については、所得税を課さない。」

このとおり、所得税が課せられないため、丸々当せん金がもらえることになります。

1-3.所得にならないため「住民税の対象外」に

今年(1月1日~12月31日)の所得に対して、翌年かかってくる税金が住民税です。もし宝くじが所得扱いであれば、翌年はとんでもない住民税を支払うことになりますが、所得にカウントされないため、自動的に住民税も非課税となります。

1-4.当せん者が亡くなったら当せん金の相続には「相続税が発生」

一度当せん金を受け取ってしまえば、受けった方の財産となります。頭の中では宝くじで当たったお金。と認識していても、相続の手続き上では特に優遇することも無く、他の現金と同様の扱いになります。よって、誰かが当せん金に該当する金額を相続したときは「相続税」の対象として計算することになります。

1-5.当せん金を誰かに贈与したら「贈与税が発生」

当選したから家族や両親に何か買ってあげよう、実家のリフォームをしようなど、自分だけではなく家族のために何かしたいと考えますよね。しかし、これも自分の貯蓄からお金を出すのと同じで、贈与税が発生します。同様に、子どもの将来のためにとして、子どもの口座にお金を移すのも贈与税が発生します。

1-6.BIGやtotoも類似のしくみです。

似たようなものにBIGやtotoなどのスポーツ振興くじがありますが、これも「スポーツ振興投票の実施等に関する法律」の中で、払戻金については所得税を課さないと定められているため、宝くじと同じように所得税は課されません。これも文科省がスポーツ振興を目的とした資金調達のために作った経緯があるためです。

| 税金 | 当選した本人 | 当選金をもらった人 |

|---|---|---|

| 所得税 | 非課税 | 不要 |

| 住民税 | 非課税 | 不要 |

| 相続税 | - | 相続税の対象 |

| 贈与税 | - | 贈与税の対象 |

2.贈与税の計算と申告をしっかり理解しよう

「親への感謝」、「我が子の将来のため」など、思いがけず高額の宝くじが当たったとしたら、その中の一部をご両親やお子さんたちにあげたいと考えると思います。宝くじの当せん金には所得税はかかりませんが、先述のとおり「贈与した場合には贈与税が発生」します。贈与税とは簡単に言えば「個人から財産をもらったときにかかる税金」です。ちなみに、個人以外の会社などの法人から財産をもらったときは贈与税ではなく所得税がかかります。

2-1.1億円の贈与を受けた時の贈与税は約5,000万円

では、「宝くじで5億当たったから、そのうち1億ずつを両親にプレゼントしよう・・・」と考えた場合は、どうなるのでしょうか。これはご両親から見ると、「子ども(個人)からプレゼント(贈与)された1億円(財産)」となります。よって贈与税の対象となります。

いったいお子さんから1億円をもらったらご両親はいくらの贈与税を納めることになるのでしょうか。

【贈与税の計算】

(1億円-基礎控除110万円)×税率55%-400万円=5,040万円!

図2:贈与税の計算式

表2:贈与税の税率表 ※特例税率は贈与をうける人(子・孫)が18歳以上のとき

2-2.贈与の翌年にご両親が申告と納税が必要なこと伝えよう

せっかく1億円ずつをご両親にプレゼント(贈与)しても、両親の手元には約半分のお金しか残らないことが、お分かりいただけたと思います。ご両親に贈与する場合には、翌年に申告と納税が必要なことをしっかり伝えましょう。もし、ご両親が贈与税のことを知らずにすぐに全部を使ってしまったら・・・。翌年に贈与税の申告をした際に税金が払えなくなります。1億円をプレゼントした結果、ご両親が借金に苦しむ結果にもなりかねませんので、しっかり対策をしましょう。

2-3.税務署はあなたの財産の変化を見逃さない

誰にも言わなきゃバレないのでは。そんなことを誰もが考えます。しかし、税務署は「入り」も「出」もしっかり見ています。常に監視をしているかといえばそれはあり得ませんが、相続や不動産購入などのタイミングをみて、しっかりチェックをしています。宝くじの高額当選をした際には「宝くじ当せん証明書」をもらうのですが、これが無いと贈与税などの疑いを持たれてしまいます。

一般的な収入のサラリーマンや年金受給者が不相応な価格の不動産や金融資産を購入すれば、すぐにその購入資金の出処(資金の源泉)を「お尋ね」してきます。不動産であれ、金であれ、株式であれ、意外と税務署はチェックしています。

※贈与税の未申告について詳しくは、こちらを参考にしてください。(当サイト内)

関連記事

3.当せん金を誰かと分けたいときのポイント

3-1.共同購入は可能!しかし、受け取りに注意!

宝くじを他の人と共同購入したとき、共同購入者の一人がグループを代表して当せん金を受け取ってはいけません。なぜなら、一旦代表者が当せん金を受け取ってしまうと、受け取った方の財産になるからです。もし、一人が受け取って、その後当せん金を他の共同購入者に分配した場合には、最大55%の税率がかかる贈与税の対象となります。

3-1-1.共同購入時に非課税にするには全員で受け取りを

当せん金の分配に贈与税がかからないようにするためには、購入者全員で当せん金を受け取りにいくことが最善の方法です。そうして当せん金のうち各自の受け取り分を銀行が発行する「宝くじ当せん証明書」の中に記載してもらいます。自分の受け取り分を銀行に証明してもらえばその財産をどのようにして取得したかが分かるため、税務署からの指摘はありません。

少し面倒ではありますが、全員で受け取りに行きましょう!

図3:宝くじ当せん証明書

3-2.ご家族やご両親への当せん金を使った日々の生活費のサポートは非課税でできる

「日常生活に必要な生活費」に関してお金を渡した場合は、贈与税は掛かりません。これはお小遣いであっても生活に必要なものであれば贈与の対象とはなりません。ただし、毎月貯蓄をするために渡すお金であったり、生活費が余り結果的に毎月貯蓄していたなど、使いきれない費用は注意が必要です。

3-2-1.日常生活に必要な生活費は非課税でサポート可

この考え方を使って、当せん金の一部を一度に渡すのではなく、ご両親の介護やお子さんの学費として、必要な都度、必要な金額を、「自分」が支出すれば贈与税がかかることはなくなります。当せん金をあえて分けなくても自分の口座に入れておいて、ご両親やお子さんのために都度対応をしましょう。

3-3.将来のために贈与したい場合に活用すべき4つの方法

奥さまやお子さんの将来のために、当せん金の一部をそれぞれの財産として残してあげたいという方は多いと思います。当せん金(財産)の残し方や渡し方には様々な方法がありますが、ここでは主に非課税で贈与する方法をご紹介します。

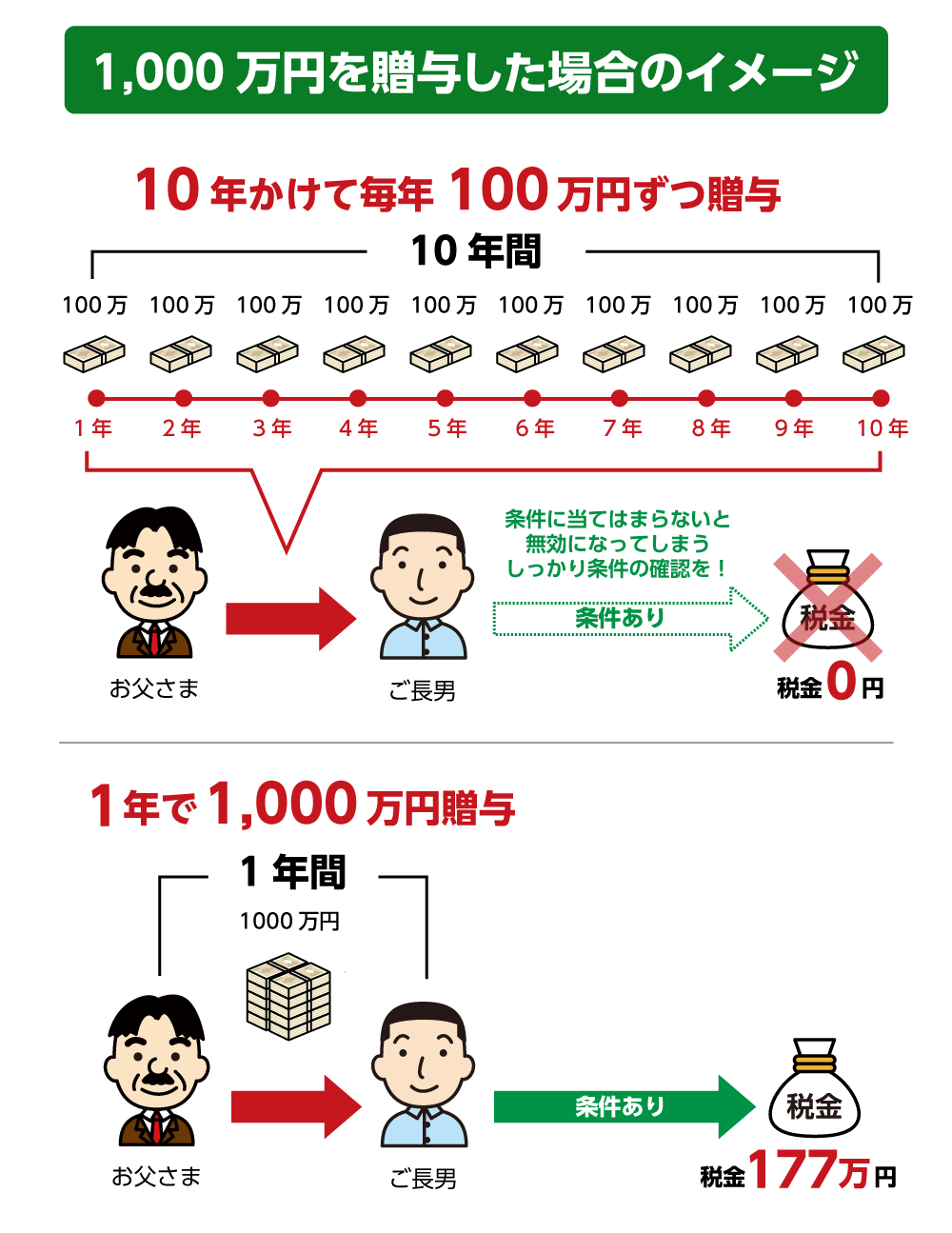

3-3-1.誰にでも利用可!「基礎控除の110万円枠」を活用しよう。

この制度は贈与を受ける側が年間110万円(1月1日~12月31日)までの受け取りであれば非課税というものです。つまり、親から3人の子どもに贈与する場合は、1年であれば110万円×3人=330万円まで、10年間続ければ最大で330万円×10=3,300万円まで現金を贈与しても非課税となります。

【有効性】

図4:一人に1,000万円を贈与した場合の贈与税

【注意点】

(1)この制度を活用する場合、年間で110万円以下であれば贈与税の申告は不要。

(2)贈与を受けた預金管理は、必ず受け取った本人がおこなう。渡す側が管理している場合には、「名義預金」として対象とならないケースもある。

(3)毎年同時期に同額贈与すると、あらかじめ贈与する額が決まっていたとみなされ、一括贈与して判断されることもありますので、その都度時期や金額の工夫が必要。

3-3-2.お子さん・お孫さんへ教育資金贈与の非課税枠1,500万円を活用しよう

父や母、祖父母から30歳未満の子どもや孫に教育資金を一括贈与する場合は、受け取る人1人あたり1500万円(学校以外に支払う額は500万円)までの贈与税がゼロになる制度です。この制度は、銀行や信託銀行などの金融機関に専用口座を作り、領収書をもっていくと払いだされるしくみです。

しかし、この制度は期間限定で令和5年の3月31日までの処置となります。「教育資金は学校に入学したら相談しよう」では遅いため、ぜひ今後の教育資金の支援について話し合いをしてみてください。

【有効性】

教育以外の目的での利用ができないため両親や祖父母も他に使用しないか、という心配は不要です。また、もし贈与した方が亡くなった場合にも、相続開始前3年以内の贈与財産とはみなされないため、とても有効な手段です。

【注意点】

(1)子ども一人あたり1,500万円のため、両家から支援を受ける場合は枠を分けあう

(2)受け取った方が30歳になった時点で残った金額に贈与税がかかる

(3)金融機関が管理するため教育以外の目的で絶対に利用できない

(4)受け取る側の年間所得が1,000万円以内であること

(5)23歳以上の場合は習い事には利用できない

図5:教育資金の一括贈与

3-3-3. 住宅購入予定があれば活用!住宅購入資金の援助は令和5年12月までなら1,000万円!

自分が住むための不動産(土地のみ含む)を国内に購入または改装する場合に、贈与税がゼロになる制度です。この制度は省エネ物件や耐震性バリアフリーの高い住宅を取得すると、一人当たり最大1,000万円までが非課税となります。

【有効性】

もし贈与した方が亡くなった場合にも、相続開始前3年以内の贈与財産とはみなされないため、とても有効な手段です。

【要件】

(1)父母、祖父母などの直系尊属からの贈与である

(2)贈与を受けた年の1月1日に18歳以上である

(3)贈与を受けた年の合計所得金額が2,000万円以下である

(4)贈与を受けた年の翌年3月15日までに贈与された資金を住宅取得資金に充て、同年12月31日までに居住する

(5)贈与税はゼロであるが、必要書類をそろえて翌年の2月1日から3月15日までの間に申告が必要

表3:住宅取得資金等の贈与の非課税枠

| 消費税が10%の不動産の非課税枠 | ||

| 契約日 | 耐震・省エネまたはバリアフリーの住宅家屋 | 一般住宅の非課税枠 |

| 新築等にかかる契約の締結時期に関係なく | 1,000万円 |

|

| 上記以外の不動産の非課税枠 | ||

| 契約日 | 耐震・省エネまたはバリアフリーの住宅家屋 | 一般住宅の非課税枠 |

| 新築等にかかる契約の締結時期に関係なく | 1,000万円 | 500万円 |

3-3-4.配偶者への自宅購入資金の贈与は控除が2,000万円!夫婦で持分を分け合おう

婚姻期間が20年以上の配偶者に対して、居住用の不動産や購入資金を贈与する場合に贈与税がゼロになる制度です。これから購入する住宅には配偶者へ2,000万円の現金を贈与し住宅購入時から二人ので財産を分けあった形で契約することができます。

【有効性】

配偶者といっても財産の受け渡しには贈与税・相続税が発生するものです。生前に2,000万円の贈与をすることで十分な相続対策になりますし、贈与された方は気持ちの面でもうれしいのではないでしょうか。また、もし贈与した方が亡くなった場合にも、相続開始前3年以内の贈与財産とはみなされないため、とても有効な手段です。ご両親の財産について、ぜひ話し合いをしてみてください。

【注意点】

(1)内縁の場合は適用外

(2)同じ配偶者からの適用は一度のみ

(3)贈与税はゼロであるが、登記費用や不動産取得税は発生

4.最後に

「もしも高額の当せん金を手にすることができたら」と思うと、いろんな夢が膨らみますね。

1,000万円以上の高額当せん者が銀行に換金に行くと、人生をより幸福に送るために

「【その日】から読む本 突然の幸福に戸惑わないために」

という冊子が配られるそうです。

そんな幸せのお裾分け。自分に近しい人たちには分けてあげたいと思われる方も多いかも知れません。でも、そんなお裾分けも金額が大きくなれば税金がかかるのでご注意下さい。

当選金の渡し方にだけ注意すれば、税金がかからない方法がたくさんあります。ぜひ、有効活用をしてください!

夢の宝くじ。

せっかく当選しても、知っているのと知らないのとでは、その結果には天と地の違いがあります。

あなたが宝くじに当たって、再度このコラムを読み直す日が来るとしたら大変うれしく思います。